Базовые требования к банкирам

Банкир — это ответственная профессия, к которой предъявляют весьма серьезные требования. Нельзя сказать, что банкиром рождаются, ведь некоторые качества человек способен развить, неустанно работая над собой. Тем не менее существует перечень, который позволяет достичь успехов в выбранной области:

- обучаемость;

- внимательность;

- усидчивость;

- готовность внимательно следить за меняющимися бизнес-системами и регулярно повышать квалификацию при возникновении необходимости;

- коммуникабельность;

- четкость при исполнении обязанностей;

- оперативность;

- инициативность;

- объективность, основывающаяся на тщательном анализе получаемых данных

- готовность и желание заниматься самообразованием.

Данные качества позволяют стать опытным специалистом, легко ориентирующимся в непростом банковском мире.

Какое образование нужно, чтобы работать в банке

Чтобы получить профессию специалиста банковской сферы, нужно окончить вуз по специальностям «банковское дело» или «финансы и кредит». Для этого нужно выбирать финансовый или экономический факультет.

Профессия банковского служащего востребована, поэтому подходящие вузы есть практически в каждом регионе России.

Профессиональная переподготовка / Экономика, финансы, бухгалтерия Банковское дело Академия современных технологий Дистанционная, Вся профессиональная переподготовка Подробнее

Чтобы поступить в вуз на подходящую специальность после 11 класса, нужно сдавать ЕГЭ по нескольким предметам, обычно их всего 3: русский язык, математика и обществознание. В зависимости от учебного заведения могут добавляться дополнительные экзамены, подробнее об этом можно узнать в каждом отдельном учебном заведении.

Также в банковской сфере работают сотрудники с юридическим образованием. Они могут работать в отделах, где требуется большая юридическая грамотность и осведомленность об изменившихся законах и правилах.

Кроме специалистов с высшим образованием в банке достаточно мест для тех, кто имеет среднее профессиональное образование.

Колледж — это возможность пройти обучение после 9 или 11 класса.

| Сроки обучения в колледже | |

| После 9 класса | 3 года 10 месяцев |

| После 11 класса | 2 года 10 месяцев |

Но для карьерного роста рекомендуется сразу поступить в вуз по направлению банковского дела.

Источник фото: cottonbro/pexels

Требования к специалисту

Главным требованием к сотруднику банка, независимо от занимаемой должности, становится умение работать с информацией, прежде всего числовыми данными. Другими немаловажными условиями для успешной работы становятся следующие профессиональные навыки:

- склонность к аналитическому мышлению;

- ответственность;

- скрупулезность;

- коммуникабельность;

- хорошая память;

- устойчивость к стрессам;

- трудолюбие;

- умение искать и обрабатывать нужную информацию.

На первый взгляд, приведенный список требований традиционен и применим к любой профессии. На практике отсутствие любого из перечисленных выше навыков негативно влияет на эффективность работы банковского сотрудника.

Мнение студентов и преподавателей о Бакалавриате ФФБ РАНХиГС:

https://youtube.com/watch?v=783IKVJnD3c

Почему бакалавриат ФФБ РАНХиГС

- Осознанный выбор профиля после двух лет изучения общепрофессиональных дисциплин

- Выпускники — лидеры по востребованности на рынке труда по версии HeadHunter — крупнейшего в России интернет-рекрутера

- Обучение по программам трех дипломов: РАНХиГС, Международный университет в Женеве и Плимутский университет (Великобритания)

- Иностранные языки: английский и второй по выбору (французский, испанский, немецкий)

- Обязательные практики, стажировки в лидирующих компаниях и трудоустройство по специальности

- Бюджетные места, стипендии, гранты и скидки на обучение

- Уникальные учебные пособия от преподавателей факультета

- Case-study, деловые игры, тренинги, мастер-классы экспертов, деловые и научные форумы, бизнес-чемпионаты, обучение профессиональным программным продуктам

Где работают выпускники

- В области государственных и корпоративных финансов, банковского и страхового дела, финансового менеджмента, биржевого дела, валютного и денежного рынка.

- В компаниях, предоставляющих аудиторские, налоговые и консультационные услуги. В департаментах финансового анализа, отчетности, контроля и планирования.

- В государственных органах налогового, валютного и денежного контроля.

ТОП-5 вузов со специальностью «Банковское дело»

Будущая профессия во многом определяется уровнем вуза.

Перечислим ведущие вузы, готовящие по данной специальности:

- Московский государственный университет имени М. В. Ломоносова,

- Московский государственный университет международных отношений,

- Финансовый университет при правительстве РФ,

- Высшая школа экономики,

- Российский экономический университет им. Г. В. Плеханова.

Часто «Банковское дело» расширяется или наоборот, сужается. Описание направлений может иметь вид:

- «Менеджер банковского дела»,

- «Финансы производственного и банковского секторов экономики»,

- «Банковское дело и риск-менеджмент»,

- «Деньги, банки, финансовые рынки».

В учебном плане специальности «Банковское дело» представлены такие дисциплины как:

- банковское регулирование валютных операций,

- управление инвестиционным портфелем,

- кредитная политика компании,

- банковские риски,

- расчетные и платежные системы,

- электронные новации в банковском бизнесе,

- обработка и контроль банковских операций и пр.

Куда пойти учиться на специалиста по банковскому делу

Квалификацию специалиста среднего звена по банковскому делу получают выпускники колледжей, окончившие учебу по одноименной специальности с кодом 38.02.07. Чтобы в вузе изучать особенности функционирования финансово-кредитной сферы, надо выбирать программы бакалавриата и специалитета направлений подготовки «Экономика» 38.03.01, «Экономическая безопасность» 38.05.01, связанные с банковским делом.

Вузы

Изучать банковское дело, точнее, финансирование и кредитование или безопасность финасово-кредитной системы в вузе можно на базе 11 класса, ВО или СПО. Программы, связанные с экономикой, открыты в МГУ им. М. В. Ломоносова, РУДН, НИУ ВШЭ, УрФУ, НГТУ, КубГУ и других многопрофильных и специализированных вузах. Дистанционную бакалаврскую программу «Экономика» (есть и магистерская) предлагает «Росдистант»: срок обучения на базе 11 класса составит 5 лет, на базе СПО или ВО – 3 года.

Абитуриенты имеют право занять бесплатное место в вузе даже в том случае, если учились в колледже на бюджетной основе. Во время вступительной кампании можно подавать документы в 5 вузов, с 2021 года количество направлений в одном учебном заведении увеличено с трех до 10 (на усмотрение учебного заведения).

| Направление | Профиль | Код | Форма обучения | Срок обучения |

|---|---|---|---|---|

| «Экономика» |

«Бизнес-статистика и аналитика» «Инвестирование» «Финансовая безопасность» «Аудит и внутренний контроль» «Финансы, кредит, страхование и учет» «Страхование» и др. |

38.03.01 |

Очно Очно-заочно Заочно Дистанционно |

Очно: 4 года Очно-заочно, заочно, дистанционно: 5 лет |

Ссузы

Поступать в колледж можно с любым уровнем подготовки: документы у абитуриентов принимают и с аттестатами за 9 классов, и с дипломами вузов. В колледжах реализуется большое количество программ для изучения банковского дела, срок подготовки зависит от уровня образования абитуриента. Программы среднего профессионального образования по банковскому делу открыты в Институте финансов и устойчивого развития РАНХиГС, Налоговом колледже, МПЭК, колледже Московского финансово-юридического университета, других ссузах и вузах.

| Направление | Код | Форма подготовки | Срок обучения |

|---|---|---|---|

| «Банковское дело» | 38.02.07 | Очно |

После 9 класса: 2 года 10 месяцев После 11 класса: 1 год 10 месяцев |

| Заочно |

После 9 класса: 3 года 10 месяцев После 11 класса: 2 года 10 месяцев |

Характеристика профессии

Обязанности банковского работника сводятся к проведению различных финансовых операций. Он может заниматься кредитованием, оформлением утвержденной документации для хранения денежных средств или продавать ценные бумаги.

Находясь за кассой, банковский служащий несет ответственность за материальные ценности. Он оформляет необходимую документацию, выполняет перерасчет и переводы финансовых средств, выдает деньги клиентам, приобретает и реализует валюту. Также он может давать посетителям банка консультации по разным вопросам, вместе с коллегами составлять отчетность, заниматься прогнозированием и планированием.

Финансовый аналитик

Главная обязанность финансового аналитика прописана в самом названии этой должности. Его основные задачи заключаются в том, чтобы искать и анализировать финансовую информацию, касающуюся деятельности банковского учреждения, а также его конкурентов и всего рынка. Он располагает всеми данными о состоянии дел учреждения и конкурентов.

Кроме того, финансовый аналитик отслеживает рыночные тенденции, рассчитывает важные показатели в области экономики, дает оценку рискам и на основании полученных результатов разрабатывает рекомендации для руководства. Они касаются планирования деятельности банковского учреждения, результативного вложения финансов и повышения уровня.

Личный финансовый консультант

Работа личного финансового консультанта имеет много общего с деятельностью аналитика. Единственное различие заключается в том, что консультант сотрудничает не с руководством, а с клиентурой банка.

Финконсультант оказывает информационную помощь клиентам – как физическим, так и юридическим лицам. В его обязанности входят советы по оптимальным способам управления личными средствами. Он показывает, как сделать прогноз расходов и доходов за отдельно взятый период, помогает разработать бюджет, подобрать подходящую программу инвестирования и составить отчет-статистику.

Бухгалтер

Среди банковских работников профессия бухгалтера – одна из наиболее распространенных и считается одной из самых многочисленных по количеству штатных единиц. В должностные обязанности такого сотрудника входят анализ, планирование и оценка доходов и расходов банка.

Работают бухгалтера в своем отделе, который так и называется – бухгалтерский под руководством главбуха. Он тщательно контролирует правильность ведения всех операций учета. Если где-то будет допущена ошибка, спросят в первую очередь с него. Кроме того, он следит за тем, чтобы финансовый, трудовой и материальный ресурсы банка использовались рационально и экономно.

Аудитор

Любые аудиторы могут быть внутренними и внешними. Так как мы говорим о банковских работниках, нас больше интересует состоящий в штате специалист. Он скрупулезно проверяет и анализирует финансовую, оперативную и другую информацию о работе учреждения. Результатом является совершенно беспристрастная оценка того, в каком состоянии находится банковская деятельность.

Внутренний аудитор, в частности, указывает на существующие недостатки в системе контроля и оценивает, насколько качественно сотрудники выполняют свои обязанности. Для чего все это делается? Главная цель – выявить источники потенциального убытка.

Кредитный эксперт

Когда вы захотите взять деньги в кредит на покупку какого-либо товара и пойдете за ними в банк, вас сразу направят к кредитному эксперту. Что это за профессия и чем занимается ее представитель?

Кредитный эксперт – это тот человек, от которого всецело зависит, получите вы в конце концов заем или нет. В своей работе он руководствуется внутренней политикой банка и своей оценкой платежеспособности клиента. На основе этих двух критериев он принимает решение – предоставить кредит или отказать.

Кроме того, это специалист дает подробные консультации по всем вопросам, касающимся кредитования. Подготовка необходимых для заключения договора о займе документов – тоже его обязанность.

Операционист

Профессия операциониста, как и бухгалтера, также относится к наиболее распространенным и многочисленным по количеству штатных единиц. Чаще всего клиенты банка обращаются за помощью именно к нему.

Операционист знакомит физических лиц с услугами, которые предлагает банк. Он подробно разъясняет их преимущества, так как заинтересован, чтобы клиенты ими пользовались. Также он помогает правильно составить договор, провести любую доступную операцию по банковским счетам и пластиковым карточкам. Его можно попросить совершить платеж, сделать денежный перевод, открыть вклад и так далее.

Оплата труда

Компании, где можно работать банкиром

Банковское сообщество – в числе лидеров по зарплатам, уровень которых зависит от занимаемой должности, величины банка. Портал Bankir.ru сообщает, что зарплаты банкиров растут быстрее инфляции.

Ступеньки карьеры и перспективы

Высшее образование является необходимым условием для карьеры и стартовой площадкой к профессионализму. Начать карьеру в банке можно с должности сотрудника службы клиентской поддержки, делопроизводителя, помощника бухгалтера. Зарплата начинающего специалиста, как правило, невысокая. Но зато присутствует возможность карьерного роста. Продвижение вверх по служебной лестнице банкира во многом зависит от усилий самого работника, опыта работы, уровня профессионального развития. В течение года можно стать менеджером среднего звена (руководителем отдела). При определенных способностях и стремлении есть возможность стать руководителем филиала банка, заместителем главы банка, директором банка.

Знаменитые банкиры

Майер Амшель Бауэр (Ротшильд) (1744—1812) — основатель международной династии банкиров, основатель банка во Франкфурте-на-Майне. Дело продолжили пять его сыновей: Амшель Майер, Соломон Майер, Натан Майер, Кальман Майер, Джеймс Майер. Братья создали за 20 лет крупнейший в мире международный банковский консорциум в крупнейших городах Европы (Париже, Лондоне, Вене, Неаполе, Франкфурте-на-Майне).

Пибоди (Peabody) Джордж (1795—1869) – коренной американец. В середине XIX века его банк с помощью капитала Старого Света финансировал промышленное развитие молодой республики. Без Пибоди экономика США развивалась бы не столь быстрыми темпами. И уж совершенно точно, без Пибоди не появилась бы империя Дж. П. Моргана.

Герберт Степич (нем. Herbert Stepic), родился 31 декабря 1946, Вена) — австрийский банкир. Герберт Степич создал уникальную сеть банков РЦБ и Райффайзен Интернациональ

Геращенко Виктор Владимирович родился 21 декабря 1937 г. в Ленинграде. Профессор, доктор экономических наук. Председатель Центрального Банка России в годы перестройки. В марте 2002 года его сменил на этом посту Сергей Игнатьев. Виктор Геращенко работал в Международном валютном фонде, Международном банке реконструкции и развития, Многостороннем агентстве по гарантиям инвестиций, в Европейском банке реконструкции и развития. В декабре 2003 года был избран депутатом ГД четвертого созыва.

Портет идеального банкира

Известного банкира Евгения Бернштама несколько лет назад в интервью спросили, кто такой банкир. Он ответил, что «банкир – это, прежде всего, вменяемый человек». Современный банкир должен иметь хорошее профильное образование, уметь разбираться не только в банковских продуктах, но и в жизни, прекрасно знать психологию людей. Ему необходимо обладать конструктивным мышлением и быть консерватором в хорошем смысле слова

Очень важное качество для банкира – умение эффективно работать в команде. Необходимо иметь собственную позицию, вести определенный стиль жизни, расширять свой кругозор, уметь заставлять себя идти к цели и самосовершенствоваться

Некоторые клиенты могут дать фору по экономической грамотности многим банкирам. И если экономически образованный клиент сталкивается с неосведомленностью сотрудника банка, он перестает уважать, но не самого сотрудника как личность, а банк, с которым этот сотрудник ассоциируется в сознании клиента. Чем профессиональнее, последовательнее и целеустремленнее сотрудники, тем успешнее банк, в котором они работают, тем динамичнее и увереннее развивается банковская структура государства.

Интересные факты

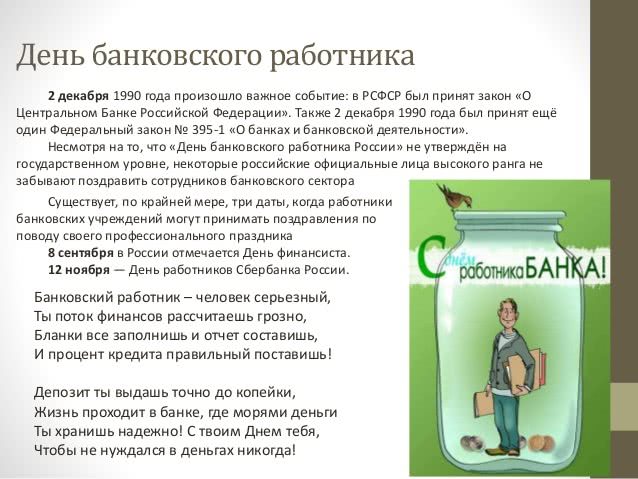

Профессиональные праздники:

2 декабря — Ассоциация российских банков объявила Днем банковского работника (с 2004 г.). К этому дню приурочено проведение ежегодного Международного финансового форума, на котором проходит обсуждение важнейших аспектов развития международной банковской системы и мировых финансовых рынков. А лучшие сотрудники банков в этот день получают Почетные нагрудные знаки Ассоциации.

2 декабря — самая подходящая дата для установления банковского праздника. В этот день в 1990 г. были приняты законы «О Центральном Банке Российской Федерации» и «О банках и банковской деятельности». С этого дня началась новейшая история банковского дела в России.

Кто такой банкир и как им стать

Банкир – это финансовый управленец, представитель высшего административного звена, который не работает напрямую с клиентами и не выполняет конкретные банковские операции, как рядовой работник, а занимается прогнозированием, планированием, проведением глубокого всестороннего анализа деятельности банка, состояния экономики (региональной, национальной, зарубежной) и пр.

Получение экономического образования необходимо для профессии банкира. А также желательно иметь юридическое, управленческое. Желательны стажировки в ведущих банках, свободное владение несколькими иностранными языками.

Самые знаменитые банкиры – Ротшильды, Джон Рокфеллер и др.

Важность банковского дела

Банковский сектор – важная часть экономики каждого современного государства. Он регулирует рыночные отношения, обеспечивает сохранность средств населения, предоставляет займы.

Основные функции банков:

- Грамотное управление финансами клиентов;

- Предоставление услуг по кассовому и расчетному обслуживанию населения и предприятий;

- Осуществление расчетов безналичным способом, обмен валюты;

- Предоставление услуг сбережения, кредитования, инвестирования;

- Обеспечение доступа клиентов к операциям с ценными бумагами;

- Оказание услуг хранения ценностей и документов, предоставление в аренду сейфов и банковских ячеек.

Функционирование банковского сектора влияет на государственную экономику, поэтому данная сфера всегда нуждается в специалистах.

СПЕЦИАЛЬНОСТЬ

Банковское дело

Получи консультацию приемной комиссии, оставив заявку

Подробнее

Достоинства и недостатки профессии

Если вам нравится банковское дело, и вы решили стать хорошим специалистом в данной области, изучите все плюсы и минусы этой работы. Давайте это сделаем вместе. Итак, достоинства данной профессии:

- востребованность;

- высокая оплата труда;

- престижность;

- во многих банках существует хороший премиальный фонд;

- есть возможность карьерного роста;

- можно очень быстро заработать отличную репутацию;

- получение бесценного жизненного опыта;

- овладеть финансовой грамотностью.

Недостатки:

- Высокая степень ответственности. Любой человек совершает ошибки. Но, в банковском деле (что это за профессия, вы теперь хорошо представляете) любая неточность может грозить катастрофическими последствиями. За некоторые ошибки можно не только лишиться высокооплачиваемой работы, а даже понести уголовное наказание.

- Эта работа может быть очень скучной и однообразной.

- Заработная плата в начале трудового пути может быть намного ниже, чем та, о которой вы мечтали.

- Большую часть времени придется вести сидячий образ жизни.

- Иногда приходится брать работу на дом.

Описание профессии

Из определения профессии «банкир» следует, что это сотрудник финансово-кредитного учреждения, который имеет высокую квалификацию и выполняет различные операции с денежной наличностью и счетами. Обычно его работа предполагает прямое или косвенное взаимодействие с клиентами (частными, корпоративными, субъектами бизнеса) посредством предоставления им широкого спектра услуг.

В корне ошибочно отождествлять банкира и банковского работника. Рядовыми служащими финансово-кредитных учреждений могут быть и охранники, и кассиры-операционисты. Деятельность банкира имеет гораздо более крупные масштабы. Как правило, представители этой профессии занимаются контролем всех процессов, которые проходят в учреждении.

Направления деятельности

Профессиональный банкир должен хорошо ориентироваться во всех направлениях деятельности, которые прямо или косвенно касаются деятельности финансово-кредитного учреждения:

финансовая аналитика;

инвестиции (важно уметь анализировать варианты вложения финансов в проекты разной продолжительности);

кредитование;

фондовый рынок (акции и облигации банка торгуются на биржах);

операции на рынке валют (скачки курсов приносят прибыль);

ценные бумаги (выпуск, сопровождение, реализация и приобретение, размещение на рынках – внутреннем и международном);

операционная деятельность (прямое обслуживание клиентов);

пластиковые карты;

маркетинг;

законодательная база (оценка правомочности действий разных банковских структур, предупреждение случаев мошенничества; защита интересов учреждения в суде);

отчетность;

автоматизация и внедрение новых технологий.

Разумеется, банкир не занимается всем этим лично – в каждом учреждении трудится целый штат специалистов. В основном он концентрируется на разработке финансовых предложений, оценке спроса на предоставляемые услуги, а также на анализе полученных результатов.

От профессионализма банкира зависит своевременность внесения коррективов в намеченную стратегию развития. А от них, в свою очередь, – прибыль, востребованность и конкурентоспособность учреждения.

Преимущества и недостатки

Главный плюс должности банкира – стабильность. Бизнес сегодня развивается бурно и практически непредсказуемо. Одни предприятия появляются, другие закрываются. На фоне такой экономической турбулентности банки представляют собой некий оплот стабильности. Конечно, не все, но большинство.

Второе преимущество касается карьерного роста. В банковской сфере взлететь можно довольно быстро, благо возможностей для этого много.

Ну и, наконец, доход. Прямая связь между зарплатой и профессионализмом банкира очевидна: чем выше квалификационный уровень, тем больше он получает. Разумеется, ответственность при этом также возрастает. Но это уже относится к минусам профессии, так же как и ненормированный рабочий график.

Специалист в области банковского дела

Специалист в области банковского дела – это человек с высокими математическими способностями, аналитическим, дедуктивным складом ума, хорошей памятью, стремлением доводить начатое до намеченного результата. Работник банка принимает, структурирует, анализирует, систематизирует принятую информацию

Сосредоточенность, усердие, целеустремленность, умение уделять внимание деталям – основные черты компетентного банкира

Работа требует доскональное знание экономических дисциплин, структуру банковских операций, имение здоровых амбиций. Успешное прохождение небольшого курса обучения в банке для молодых специалистов после принятия на работу гарантирует успешный карьерный рост. Многие банки практикуют проведение экзамена перед принятием кандидата на вакантную должность.

Должностные обязанности

Банковский сектор выступает важной частью экономики. Характерной для России особенностью становится серьезное участие в нем государства

Это повышает статус профессии и минимизирует любые сопутствующие риски.

Важной особенностью специалистов банковского дела становится разнообразие выполняемых функций. Работники банка могут занимать следующие должности с абсолютно разным набором обязанностей:

- кассир;

- специалист по обслуживанию;

- сотрудник кредитного отдела;

- работник валютного подразделения;

- консультант;

- управляющий;

- бухгалтер банка;

- финансовый аналитик;

- аналитик фондового рынка;

- аудитор;

- банкир.

Приведенный список далеко не исчерпывает перечень необходимых для эффективной работы банка специалистов. Поэтому обучение банковскому делу предусматривает не только базовую подготовку по общим теоретическим вопросам, но и изучение узкоспециализированных учебных дисциплин.

Знаменитые банкиры

С 2004 года 2 декабря отмечается праздник – День банковского работника России. Новейшая история направления в нашей стране еще очень молода, а в мире оно активно развивается уже почти триста лет. Самыми известными представителями банковского дела традиционно считаются Ротшильды и основатель династии Майер Амшель Бауэр. Не менее значимы фигуры Уильяма Патерсона, Джона Рокфеллера, Джорджа Пибоди, Герберта Степича, Виктора Геращенко.

Современный банкир – это бизнесмен, обладающий огромным багажом знаний и практических навыков, способный делать деньги из воздуха. Но за красивой картинкой стоят годы учебы, труда, ненормированные рабочие дни, убытки и стрессы. Ситуация в области мировых финансов постоянно меняется, только единицы успевают подстраиваться под нее, извлекая выгоду. Работать банкиром способен далеко не каждый, но при наличии нужных качеств карьера рискнувшего может быть быстрой и успешной.

Существует ли дистанционное обучение банковскому делу

Если у вас есть высшее или среднее профессиональное образование, можно пройти курсы повышения квалификации. Они доступны как в очном и заочном, так и дистанционном варианте.

Чтобы пройти курсы повышения квалификации, нужно обратиться в подходящий вуз или организацию, которая занимается дополнительным профессиональным образованием.

Обычно курсы длятся несколько месяцев, но вы можете самостоятельно выбрать план занятий. После того, как вы сдадите необходимые тесты, вам будет выдан диплом установленного образца. Если нет возможности забрать его лично, диплом отправляют по почте.

Дистанционное обучение — удобная возможность получить образование в лучших учебных заведениях, независимо от места проживания.

Профессиональная переподготовка / Экономика, финансы, бухгалтерия Банковское дело Академия современных технологий Дистанционная, Вся профессиональная переподготовка Подробнее

Специальность 080110.51 «Банковское дело»

Специальность 080110.51 «Банковское дело»

Квалификация выпускника – специалист банковского дела

Профессия банкира считается престижной на рынке труда.

Основные преимущества – это стабильность, карьерный рост, высокий доход.

Специалисты банковского дела являются основными действующими лицами любого банка, ведь от их работы зависит и эффективность денежных операций, и удовлетворенность клиентов. Специалист банковского дела осуществляет банковские операции по расчетно-кассовому обслуживанию и кредитованию населения, предприятий, организаций и учреждений с различной формой собственности. Он занимается приемкой вкладов и других видов сбережений, платежных документов, следит за правильностью их оформления, подготавливает выписки клиенту по расчетному счету, составляет деловые документы, рассчитывает размеры выплат по процентной ставке, оформляет аккредитивы, переводы, расчетные чеки, продажу и покупку ценных бумаг (сертификатов, лотерей, облигаций, акций). Помогает осуществлять продажу и покупку валюты.

Область профессиональной деятельности специалистов:

- финансово-кредитная;

- учетно-операционная.

Выпускник должен знать: базовые экономические модели, рыночные методы хозяйствования и принципы функционирования банковской системы Российской Федерации; принципы организации труда и профессиональную этику; нормативно-правовые акты органов государственной власти, Центрального банка Российской Федерации по вопросам совершения и бухгалтерского учета банковских операций и сделок, внутрихозяйственных операций банка и составления отчетности; налоговое законодательство Российской Федерации; порядок совершения банковских операций и сделок, методы оценки кредитоспособности и платежеспособности клиентов, методику расчета основных нормативов деятельности банка; организацию и правила ведения бухгалтерского учета в банках, план счетов бухгалтерского учета в кредитных организациях; правила ведения и план счетов бухгалтерского учета на предприятиях и в организациях; порядок бухгалтерского учета банковских и внутрихозяйственных операций.

Выпускник должен уметь:

- оформлять договоры банковского счета с клиентами;

- открывать и закрывать лицевые счета в валюте Российской Федерации и иностранной валюте;

- оформлять выписки из лицевых счетов клиентов;

- рассчитывать прогноз кассовых оборотов;

- составлять календарь выдачи наличных денег;

- консультировать клиентов по вопросам открытия банковских счетов, расчетным операциям, операциям с использованием различных видов платежных карт;

- использовать специализированное программное обеспечение для расчетного обслуживания клиентов, совершения межбанковских расчетов и операций с платежными картами;

- консультировать заемщиков по условиям предоставления и порядку погашения кредитов;

- анализировать финансовое положение заемщика — юридического лица и технико-экономическое обоснование кредита;

- определять платежеспособность физического лица;

- оформлять комплект документов на открытие счетов и выдачу кредитов различных видов;

- формировать и вести кредитные дела;

- использовать специализированное программное обеспечение для совершения операций по кредитованию.

Выпускники данной специализации могут работать:

- во всех отделах банка;

- на предприятиях;

- в страховых компаниях;

- в аудиторских организациях;

- в налоговых органах.

Формы и сроки обучения:

- Очная на базе 9 классов – 2 г. 10 м.

- Очная на базе 11 классов – 1 г. 10 м.

- Заочная на базе 11 классов – 2 г. 10 м.

Особенности профессии Банкир

Кредитование — одна из классических банковских операций. Однако, это далеко не вся деятельность банка. Большинство банков выполняет различные виды операций и обслуживает разные сегменты клиентуры.

Отдел кредитования принимает заявки на кредиты, анализирует финансовое состояние заемщика, бизнес-проект, под который берется кредит, надежность залога или другого обеспечения; ведет кредитное досье и осуществляет контроль за целевым использованием кредита, контролирует сохранность залога. Решение о выдаче кредита принимается кредитным комитетом, состоящим из начальников различных отделов банка.

Отдел инвестиций занимается анализом проектов, требующих долгосрочных вложений (инвестиций), в том числе при покупке предприятий, контроль за выполнением этих проектов, финансовым состоянием и развитием предприятий.

Отдел ценных бумаг занимается размещением ценных бумаг на бирже и на рынке, осуществлением вложений в доходные ценные бумаги; а также выпуском собственных векселей, с целью привлечения денежных средств.

Отдел дилинга (казначейство) осуществляет операции на денежном и валютном рынке, заработывая прибыль на курсовых колебаниях валют, покупая и продавая валюту клиентам и другим банкам.

Фондовый отдел размещает акции и облигации банка на рынке.

Операционный отдел ведет и обслуживает счета клиентов, принимает от клиентов их поручения на совершение платежей и передает их к исполнению в отдел расчетов.

Отдел пластиковых карт — неотъемлемая структура современного банка. Пластиковые карты для банка — это дополнительные клиенты и дополнительные доходы.

Юридический отдел. Работа юридического отдела начинается с открытия счетов клиентам проверкой правомерности регистрации клиента (предприятия)

Другой немаловажной работой юридического отдела банка является ведение арбитражных процессов, которые неизбежно возникают в работе каждого банка. От того, как юрист представляет банк в суде, зависит результат искового процесса.

Отдел отчетности

Отчетность — лицо банка. Уважающий себя клиент не станет работать с банком, не изучив его отчетность, в которой отражаются все стороны деятельности банка: прибыльность его операций, количество клиентов, величина кредитного портфеля и портфеля ценных бумаг. Кроме того, отчетность изучают не только клиенты банка, но и Центральный банк РФ. В случае отчетности, не соответствующей нормативным показателям, Центральный банк может запретить банку проводить определенные операции (например, выдавать кредиты или привлекать вклады), а может вообще отозвать лицензию и закрыть банк.

Отдел экономического анализа. Без анализа не может быть правильного решения. Правильные решения — это высокая прибыль, неправильные — убытки.

Отдел информационных технологий и автоматизации. Деятельность современного банка невозможна без компьютеризации и использования каналов связи. От качества и безопасности информационных технологий во многом зависит качество работы банка, а значит и количество его клиентов.

Отдел маркетинга должен обеспечить такую рекламу, чтобы клиенты выбрали именно этот банк.

Чем крупнее банк, тем шире и объемнее его структура. В банках предоставляется возможность поработать последовательно во всех департаментах. Менеджеру высшего звена необходим опыт работы во всех подразделениях для успешного руководства.

Вступительные экзамены

Условия приема для абитуриентов зависят от уровня образования.

Высшие учебные заведения

Вступительные экзамены в вузах зависят от уровня базового образования абитуриента. Выпускники 11 классов сдают ЕГЭ. Обладатели дипломов о высшем и среднем профессиональном образовании сдают экзамены на базе учебного учреждения (список предметов такой же, как и для абитуриентов, поступающих по результатам ЕГЭ). При поступлении на программы второго ВО абитуриенты чаще всего проходят собеседование: они имеют базовую вузовскую подготовку, поэтому в доскональной проверке знаний потребности нет.

Предметы ЕГЭ для поступления в вуз на специалиста по банковскому делу

| Направление подготовки | Профилирующий предмет | Предметы на выбор |

|---|---|---|

| «Экономика» | Математика |

Общество Информатика География История Иностранный язык |

Колледжи

Форма приема в колледжи – конкурс аттестатов за 9 класс. Абитуриент вправе подавать документы в неограниченное количество ссузов.

Институт сертифицированных банкиров

ICB был также ранее отдельная организация, действующая под эгидой АБА. Обучение и сертификация ICB были более сложными и всеобъемлющими. Тренинги ICB теперь являются частью ABA и включают в себя следующее:

- Сертифицированный трастовый и финансовый консультант (CTFA)

- Сертифицированный менеджер по соблюдению нормативных требований (CRCM)

- Сертифицированный специалист по борьбе с отмыванием денег и мошенничеством (CAFP)

- Сертифицированный специалист по корпоративному доверию (CCTS)

- Сертифицированный специалист по операциям с ценными бумагами (CSOP)

- Сертифицированный специалист по финансовому маркетингу (CFMP)

- Сертифицированный специалист по услугам IRA (CISP)

- Сертифицированный специалист по пенсионным услугам (CRSP)

И AIB, и ICB работали под эгидой Американской ассоциации банкиров, прежде чем они были полностью объединены в одну торговую марку. Известно, что программы AIB и ICB предлагаются через местных провайдеров ABA.